中信证券明明:市场利率短期仍将低位运行,相对宽松的流动性有望延续至6月

温明明债券研究团队

核心观点

今年4月以来,市场资金面一直保持宽松。这背后的主要原因是货币和金融相互配合,为市场提供了充足的流动性。同时,实体经济融资需求不足,国债发行放缓导致资金在银行间聚集。考虑到在局部疫情影响下,货币政策难以快速收紧,信贷恢复仍需时间,我们认为短期内当前资本市场利率仍将维持低位,流动性相对宽松有望延续至6月。金融经济数据疲软的叠加将对利率债短期行情形成支撑,但必须警惕二季度利率上行风险。

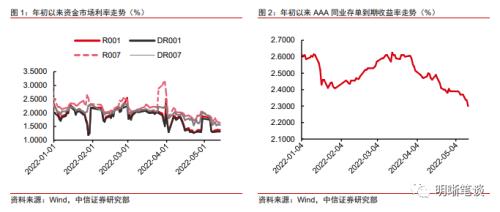

4月份以来,资金面持续宽松。4月以来,除跨月时间点外,资金利率一直维持低位。自4月8日以来,R007和DR007一直维持在7天逆回购操作利率以下。截至5月13日,R007均值为1.63%,DR007均值为1.55%。中长期资金方面,4月份商业银行一年期AAA级同业存单平均收益率不足2.5%,5月13日甚至降至2.30%,与2.85%的MLF利率形成明显“倒挂”,反映出银行间资金面宽松。在资金利率极低的背景下,质押式回购成交量持续上升,4月20日首次突破6万亿元日成交量。

为什么利率一直很低?一方面,货币和金融合作为市场提供流动性:①央行上缴余额利润,增加基础货币。截至5月10日,累计结余利润上缴8000亿元,相当于RRR降息0.4个百分点。此外,4月份RRR降息共释放了约5300亿元的长期资金。②财政支出增加,为市场提供了大量流动性。预计4月份银行间超储率可能上升并逼近2.0%。另一方面,金融机构面临着资产荒的问题:①实体经济融资需求不足,信贷供给受阻,资金导致银行间市场资金堆积。②4月份地方债发行节奏放缓,国债兑付压力缓解。

宽松的资金面还能持续多久?从2020年开始,当前资金利率一直处于历史低位,与政策利率倒挂天数接近最高纪录。进一步降息空间有限,但很可能进一步维持低位震荡走势。主要原因有三:①局部疫情影响下货币政策仍将宽松:货币政策在“三稳”目标下仍将宽松,但政策力度受制于物价水平和内外平衡。②5月信贷回暖仍有阻力:从5月票据贴现利率走势来看,信贷投放压力依然较大,短期内实体信贷需求仍未完全回暖,银行仍缺乏优质信贷资产。③6月资金缺口压力相对较小:月末财政支出往往大于收入,流动性压力整体不大。但由于财政支出往往集中在月末最后几天,不排除月中缴税或缴纳国债会加剧资金波动,月末跨季资金需求增加也可能使资金承压。

后市策略:基于以上分析,我们认为短期内资金利率仍将维持低位,流动性相对宽松有望延续至6月。除月末数据异常外,R007的中枢可能在6月中旬升至2.0%左右。配置策略上,资金面宽松、金融经济数据疲软将支撑利率债短期行情,可适度发挥杠杆策略;在基建发展和信贷宽松的大背景下,城投、地产债等领域的机会也会出现。随着后续“稳增长”政策效果逐步显现,权益类资产将表现出更强的配置性价比。建议关注房地产产业链,同时重点布局低估值、低基本面的品种。

主体

今年4月以来,市场资金面一直保持宽松。5月16日,中国人民银行开展了1000亿元中期借贷便利(包括5月17日到期的1000亿元MLF续作),操作利率为2.85%,与上月持平。MLF是等值续作。政策态度没有表现出进一步宽松,也没有表现出收紧,流动性保持在合理水平。那么,为什么近期资金利率还能持续低位运行,未来还能持续多久?

4月份以来,资金面有所宽松。

4月以来,除跨月时间点外,资金利率整体维持在低位,同业存单收益率也持续下行。3月下旬后,银行间市场资金利率持续走低。4月8日以来,R007和DR007始终保持在7天逆回购操作利率以下。4月22日,银行间1M以内资金加权平均利率和交易所7天以内回购加权平均利率均跌破2%。截至5月13日,R007均值为1.63%,DR007均值为1.55。中长期资金方面,4月份商业银行一年期AAA级同业存单平均收益率不足2.5%,5月13日甚至降至2.30%,与2.85%的MLF利率形成明显“倒挂”,反映出银行间资金面宽松。

为什么利率一直很低?

与货币金融合作,为市场提供流动性

央行上缴盈余利润,增加基础货币。与此同时,4月份的“全面RRR降息+定向降准”也释放了长期资金。3月8日,央行宣布今年将盈余利润上缴中央,总额超过1万亿元。今年以来,中国人民银行增加了流动性,为了支持小微企业退税,中国人民银行下大力气加快将盈余利润上缴中央。5月10日,中国人民银行国库局局长董华杰在留抵退税新闻发布会上表示,累计结余利润上缴8000亿元,相当于RRR降息0.4个百分点,直接增强了可用于融资的财力,进一步激发微观主体活力,配合其他货币政策操作,保持流动性合理充裕。此外,4月25日下调金融机构存款准备金率0.25个百分点;在此基础上,对不跨省经营的城市商业银行和存款准备金率高于5%的农村商业银行,再降准0.25个百分点,共释放长期资金约5300亿元。

财政支出增加,为市场提供了大量流动性。财政支出意味着资金从国库回流到银行体系,为市场注入流动性。通过财政存款的变化,可以观察其对资金的支持。在央行上缴利润的背景下,财政存款可以直接用财力加强。但4月份新增增加值仍比去年同期少5367亿元,反映出财政支出力度加大,财政直接资金拨付速度加快,支持企业脱困、稳就业、保民生的态度更加坚定,也使得整体流动性环境更加友好。

预计4月份银行间超储率可能上升并逼近2.0%。根据央行公布的数据,3月份的超储率为1.7%。考虑到4月份RRR下调、国债供应放缓和财政支出增加,预计4月份超储率可能升至2.0%左右。

金融机构面临资产短缺的问题。

实体经济融资需求不足,信贷供给受阻,资金导致银行间市场资金堆积。4月份人民币贷款增加6454亿元,同比少增8231亿元。4月份人民币贷款增长明显放缓,同比增幅较小,反映出近期局部疫情进一步影响实体经济,叠加要素短缺、原材料生产成本上升等因素,企业特别是中小企业经营更加困难,有效融资需求明显下降。具体来看,房地产景气度相对较低,居民购房和加杠杆意愿不强;线下活动减少,收入增长承压,也导致消费贷款和信用卡需求疲软。疫情控制下,部分地区物流受阻,企业开工率低,工业生产和出口贸易面临较大压力;3月份信贷投放的冲动可能会占用4月份的一部分计划,项目储备不足导致后续信贷投放不足。目前在银行风险偏好较低,资金充足但项目不足的情况下,部分资金沉淀在银行体系。

4月份,地方债发行节奏放缓,国债兑付压力缓解。今年4月,共发行地方债2842.06亿元,同比下降63.37%。其中,新增一般债券发行169.66亿元,同比下降87.37%;新增专项债券发行1038.29亿元,同比下降49.50%;再融资债券发行1634.12亿元,同比下降62.51%。3月30日,财政部向各地下达了剩余新增专项债券额度,可能受各地执行预算调整程序的影响。新下达的额度分解到市县或者有一定的时滞。4月份地方债发行规模大幅下降,净融资额仅为1475亿元。考虑到当月国债净融资规模为1936亿元,4月份国债净融资额共计3411亿元,较上月大幅减少2596亿元。国债供给的减少进一步导致银行可配置范围的缩小,加剧了资产短缺问题。

宽松的资金还能维持多久?

从2020年开始统计,目前资金利率已经处于历史低位,与政策利率倒挂的天数几乎是最高的。利率进一步下降的空间有限,但很可能进一步维持低水平波动。有三个主要原因:

货币政策在局部疫情影响下仍将保持宽松。

在“三稳”目标下,货币政策保持宽松取向,但政策力度受制于物价水平和内外均衡。4月份经济迎来仅次于2020年初的巨大冲击,制造业PMI、非制造业PMI和综合PMI分别为47.4%、41.9%和42.7%,低于上月的2.1%、6.5%和6.1%,中国部分地区疫情防控措施、物流供应链不畅、大宗商品价格上涨是主要制约因素。在一季度货币政策执行报告中,关于下一阶段货币政策目标的表述提到了支持“稳增长、稳就业、稳物价”。预计在经济全面复苏之前,货币支持将保持宽松。另一方面,在4月宣布RRR降息后回答记者提问时,央行相关负责人指出,要“关注物价稳定”,“关注发达经济体的政策执行”。从“关注物价稳定”的表述来看,5月MLF不降息的原因之一是对通胀上行压力的警惕。从“关注发达经济体政策调整,兼顾内外因素”的表述来看,5月份,美联储加息50bps,宣布了缩减规模的路径。近期中美国债利差倒挂,人民币贬值压力大。所以政策还是要防止中国经济受到更大的外部冲击。因此,预计后续货币政策仍将保持宽松,但政策力度会兼顾国内物价水平和对外政策的实施。

5月份信贷复苏仍有阻力。

从5月份票据贴现利率走势来看,信贷投放压力依然较大,短期内实体信贷需求尚未完全恢复,银行仍缺乏优质信贷资产。票据具有一定的信用属性,很多银行机构会调整票据规模,作为银行信贷控制的最后一道防线。当票据贴现利率再次大幅下降时,说明银行采取了“票据冲动”行为,反映出信贷需求与银行考核指标仍有差距。月末以来,票据贴现利率虽有上行,但5月6日再次震荡下行,利率中枢未能恢复至4月水平。这说明在当地疫情影响下,部分地区企业开工仍受阻,工业生产和出口贸易面临较大压力,导致信贷需求恢复不畅,银行仍缺乏合适的信贷项目。

6月份,资金缺口压力较小。

月末往往财政支出大于收入,流动性压力整体不大。但由于财政支出往往集中在月末最后几天,不排除月中缴税或缴纳国债会加剧资金面波动,月末跨季资金需求增加也可能使资金面承压。根据国债发行计划、国债到期节奏和往年同期情况,我们粗略计算了6月初、中、下旬的流动性缺口。根据测算结果,由于财政支出强劲,6月份基本没有明显缺口。但从时间段来看,6月上半月和中半月仍存在阶段性压力。考虑到5月末的财政支出仍支撑6月初的资金面,6月中旬流动性可能面临较大压力。此外,季末跨季资金需求增加也可能使资金利率上升。

市场展望策略

基于以上分析,我们认为短期内当前资金利率仍将维持低位,流动性相对宽松的局面有望延续至6月。除月末数据异常外,R007的中枢可能在6月中旬升至2.0%左右。一方面,当地疫情的影响还没有完全结束,实物融资需求还没有明显恢复。随着经济基本面压力加大,5月货币政策将继续宽松,财政支出也将给予大力支持;另一方面,政府债券的供给会逐渐增加。二季度末不仅会有季末考核的压力,而且在政策的支持下,实物融资需求有望回升。因此,我们认为短期流动性仍将保持合理充裕,但二季度末仍需警惕资金利率过度偏离政策利率而向上调整的风险。考虑到5月底的财政支出仍支持6月初的资金面,我们预计R007的中枢可能在6月中旬升至2.0%左右。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

责任编辑:李陈默

最新阅读

-

“深交所·创享荟”打造资本市场服务国企改革新典范

9月27日,深交所举办第九期“创享荟”国企专业化整合专场活动。“创享荟”是深交所着力打造的具有深市特色的市场服务品牌,目前已围绕热点主题举办了多期专场活动,影响力和吸引力不断增强。 深交所相关负...

-

微软在GitHub上线开发工具包,助力开发者使用Rust语言编写Wind

,微软Azure首席技术官MarkRussinovich日前在X平台发文,公开微软最近宣布“扩大采用Rust语言的成果”,微软同时还在GitHub中发布了一系列开发工具包,让开发者可以使用Rust语言...

-

擦亮“金融为民”底色光大银行多维发力谱写“人民金融”新篇章

像这样面向听障人士的手语服务模式,光大银行已持续运行了四年。四年来,光大银行通过收集听障客群金融业务需求及沟通痛点,让金融服务更贴近听障人士的日常生活。而这,只是光大银行践行“金融为民”初心,努力提供...

-

云南信托联合多家金融机构进乡村开展金融知识普及教育

近日,为帮助广大农村群众进一步提升金融素养及金融风险防范意识,助力打造诚信、健康、安全、和谐的金融环境,在云南省农村信用社联合社、昆明市农村信用社联合社及昆明市西山区农村信用合作联社的共同协调组织下,...

-

“领头羊”计划走进广州番禺,超59家企业具备上市潜力

南方财经全媒体记者翁榕涛实习生曾日丽广州报道 9月26日下午,广州企业上市“领头羊”行动计划“番禺行动”启动仪式在番禺节能科技园交流中心举行。 据南方财经全媒体记者了解,今年7月以来,广州市地方金...

-

算力牛股中际旭创股价“反攻”800G能否助三季度业绩惯性增长?

21世纪经济报道记者雷晨实习生原婷婷北京报道 近期受国内外AI利好消息驱动,二级市场上,中际旭创股价重新抬头,9月26日、9月27日连续上涨。截至9月27日收盘,公司股价报收于114.07元/股,收...

-

索尼申请外置小型触摸屏专利,可“架在”PS5手柄上远程游玩游戏

,据外媒gamerant报道,索尼近日注册了一项新专利,从文件内容上来看,这项专利主要显示,外加可以使用一个“触摸屏”连接DualSense手柄,来游玩PS5游戏。 图源索尼 索尼于此前正式公布了...

-

14幅图看懂债市潮起潮落

超越城乡居民储蓄存款规模和A股总市值,拥有百万亿以上体量的债券。如同资产配置中的“米面粮油”,在投资中无处不在。相较于股票,您可能是更加委婉地参与其中,大部分人是通过银行理财、债券基金、保险、资管计划...

-

国庆黄金周运输今日启动,长三角铁路预计发送超250万人次

国庆黄金周运输启动。 9月27日,澎湃新闻记者从中国铁路上海局集团有限公司获悉,今天是铁路国庆黄金周运输首日,长三角铁路预计发送旅客逾250万人次,较2019年同期多发送60余万人次,增幅超三成。 ...

-

阿里拟分拆菜鸟在港上市菜鸟子公司已申请上百项物流专利

9月26日,阿里巴巴港交所公告,拟通过以菜鸟股份于香港联交所主板独立上市的方式分拆菜鸟。拟议分拆完成后,阿里巴巴将继续持有菜鸟50%以上的股份,菜鸟将仍为其子公司。 天眼查App显示,菜鸟网络科技有...